住宅ローンの繰り上げ返済をするべきか?という内容を記事にします。

この記事を読めば、現在住宅ローンを組んでいて繰り上げ返済をするべきか悩んでいる方にとって、一つの参考になると思います。

かく言う私は現在、住宅ローン返済中です。

2015年に家を建て、2500万円の借り入れをしました。

変動金利0.70%で借り入れ、毎月の支払額は67,699円です。2020年2月時点で約2164万円の借入残高でした。昨年、私は100~200万円の繰り上げ返済を検討し、結果やめました。

なぜ、何を根拠に繰り上げ返済をしなかったのか、詳しく説明します。

繰り上げ返済するべきか?

先に結論です。「貯金がある人はするべき」

理由を説明する前に、メリットとデメリットを理解しておく必要があります。

※これはあくまで私が考えるメリットデメリットであり、一つの参考とお考え下さい。

メリット

①住宅ローンの期間が短縮される。もしくは毎月の支払い額が減る。

②総支払い利子が減る。

デメリット

①繰り上げ返済手数料がかかる。※金融機関によります。

②住宅ローン特別控除の金額が減る場合がある。

③手元の資金が大幅に減る。

参考例:私がもし繰り上げ返済をしたら?

先ほども記載しましたが、2020年2月に金融機関へ相談に行き、色々と質問をしてきました。

私の住宅ローンのステータスは2020年2月時点で残り2164万円。

残り返済期間は29年6ヵ月でした。(令和31年7月末に完済)

Q1:繰り上げ返済手数料はいくらか?

⇒ 300万円未満は5500円。300万円以上は11000円。

Q2:100万円と299万円繰り上げ返済した場合のそれぞれの見積もり

100万円の場合

メリット①「1年6ヵ月の返済期間短縮」 or 「毎月の返済額 -3,127円」※今回は期間短縮で計算します。

メリット②「保証料返金=17,966円」+「利息合計 2,318,188円 ⇒ 2,092,426円(225,762円のメリット)」

デメリット=「手数料5500円」

という事で、「1年6ヵ月の短縮+238,228円の金銭メリット」となりました。

299万円の場合(手数料効率が最も良い場合)

メリット①「4年6ヵ月の返済期間短縮」

メリット②「保証金返金=52,534円」+「利息合計 2,318,188円 ⇒ 1,687,343円(-630,845円)」

デメリット=「手数料5500円」

という事で「4年6ヵ月の短縮+677,879円の金銭メリット」となりました。

年利回り換算した場合

私は上記2パターンの「年利回り換算」をしました。

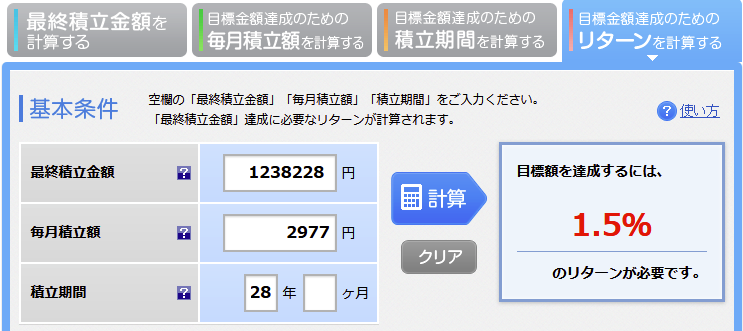

100万円の場合

今から28年間で100万円を貯蓄する場合、毎月2,977円の貯蓄。

28年間で100万円が「123万8228円」になる時の利回り↓

※厳密にいえば積み立てではなく一気に100万円が手元からなくなるので、積み立てではありません。しかし私は「積み立て投資との比較」をする為にこの様な「利回り」を計算しました。

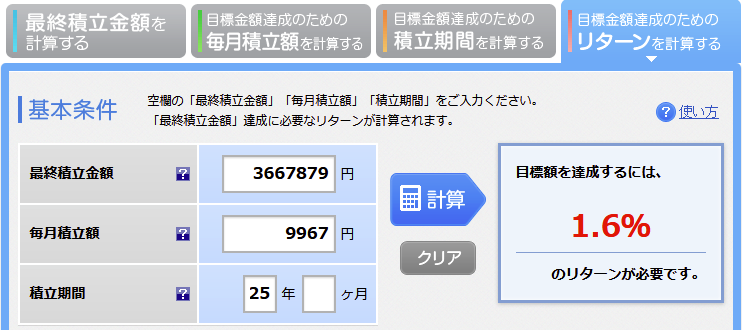

299万円の場合

今から25年間で299万円を貯蓄する場合、毎月9967円の貯蓄。

25年間で299万円が「366万7879円」になるときの利回り↓

まとめ

100万円の繰り上げ返済では年利1.5%のメリット。300万円の場合は年利1.6%のメリット。年利1.7%以上で貯蓄を「資産運用」すれば繰り上げ返済よりも高いメリットを得ることが出来る。

「全米株式投資信託」や「全世界株式投資信託」の平均リターンが3.0%~6.0%程度という事を考えると、多少のリスクを背負ってでも投資信託にお金を回したほうが良い。と私は考えました。

しかしながら、「資産運用に興味が無く、且つ貯金を銀行に眠らせている方」は繰り上げ返済のメリットは大きいです。

以上が私の意見です。

私の行動に興味を持った方は、是非住宅ローンの見直しをしてみてください。

コメント